Найбільші банки підбили підсумки своєї діяльності у першому кварталі. Сукупний збиток фінустанов, на які припадає 73% від усього банківського ринку країни, склав 69800 млн грн. Це в два рази більше, ніж показали банки в четвертому кварталі 2014 року, коли збиток найбільших банків склав 31,9 млрд грн.

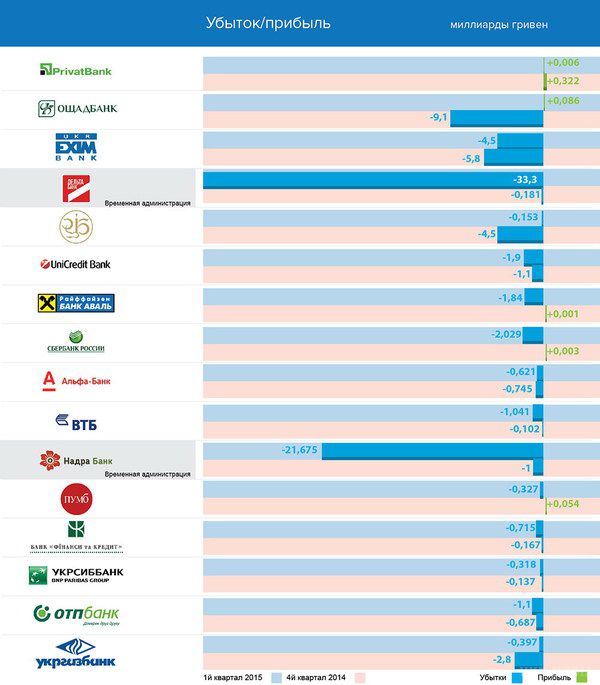

В плюс в першому кварталі спрацювали тільки державний Ощадбанк і найбільший за активами Приватбанк. Найбільший мінус показали Дельта Банк і банк «Надра», визнані Нацбанком неплатоспроможними на початку цього року. З платоспроможних банків в найбільшому мінусі виявився Укрексімбанк зі збитком на рівні 4,5 млрд грн.

Причинами таких збитків стали віднесення декількох великих банків до категорії неплатоспроможних, різка девальвація в лютому і триває відтік депозитів - перше три місяці українці продовжували виносити гроші з банків.

У січні населення забрало під матрац 2,2% вкладів у гривні та 4% - у валюті. У лютому - 1,7% у гривні і 3,7% в іноземній валюті. У березні українці винесли 2% гривневих вкладів і 7,4% валютних.

В цілому за перший квартал за рахунок банків з тимчасовою адміністрацією, зокрема Дельта банку, банку "Надра" і Імексбанку, система пішла в збиток на рекордні 80,8 млрд грн.

Найзначнішою подією першого кварталу стала різка девальвація гривні, коли долар виріс з 16 грн / $ до 27 грн / $, після чого Нацбанк прийняв серйозні заходи, спрямовані на перекриття фіктивного імпорту, який підривав позиції гривні. Регулятор ввів обмеження на імпортні контракти за передоплатою, зобов'язав продавати валюту тільки за наявності довідки від ГФС про сплату податків і навіть на день зупинив міжбанк.

В результаті переоцінки після девальвації, активи зросли майже у всіх банків. Однак при цьому по всій системі відбулося порушення нормативів Нацбанку: на початок квітня норматив адекватності регулятивного капіталу замість належних 10% склав 8,35%.

"Необхідна нормативами адекватність капіталу 10% дозволила банкам мати" запас "на випадок кризової ситуації, - пояснює Максим Жук, начальник управління менеджмент-контролю департаменту фінансів УкрСиббанку -. Таким чином зараз, незважаючи на анексію Криму і військові дії на сході країни, викликали значну девальвацію валюти, капітал більшості банків залишається позитивним. Це означає, що акціонери, хоча і втратили частину капіталу, як і раніше своїм залишилися капіталом забезпечують додаткове "страхування" внесків ".

З найбільших банків не порушити жодного нормативу НБУ вдалося тільки двом банкам: державному Ощадбанку і "дочці" російського Альфа-Банку.

Приватбанк, Укрексімбанк, Укрсоцбанк і Райффайзен Банк Аваль порушили тільки норматив максимального кредитного ризику на одного контрагента - значення коливаються від 26,05% до 28,76%, при нормі не більше 25%.

"З метою поступового приведення всіх показників в норму ми планомірно впроваджуємо програму капіталізації банку", - повідомив голова правління ОТП Банку Тамаш Хак-Ковач.

У першому кварталі банк залучив субборг на суму близько 1,2 млрд гривень. У другому планує провести пролонгацію субординованого кредиту, наданого ЄБРР під гарантію материнського банку на $ 65 млн, з тим щоб можна було по максимуму враховувати його в регулятивному капіталі.

Крім того, за словами глави правління, банк проводить ряд антикризових заходів: опрацьовує антикризові економічні та операційні сценарії, скорочує частку валютних кредитів, конвертуючи їх в гривню, а також оптимізує продукти, процеси та мережу відділень, попутно розвиваючи онлайн-банкінг.

Банк також працює над вдосконаленням систем скорингу, моніторингу та боротьби з шахрайством, що дозволило йому істотно знизити свої втрати.

УкрСиббанк порушив норматив адекватності регулятивного капіталу (8,64%) і максимального ризику на одного контрагента (29,06%). Однак, як зазначив у коментарі Delo.UA Максим Жук, банк на 21 квітня повернувся до нормативних значень регулятивного капіталу і зараз цей показник становить 10,7%.

"Дочки" російських банків закінчили перший квартал ще гірше. Промінвестбанк порушив три нормативу - адекватності регулятивного капіталу Н2 (6,9% при нормативі 10%), максимального кредитного ризику на одного контрагента Н7 (67,08% при нормі не більше 25%) і великих кредитних ризиків Н8 (1 252,28% при нормативі не більше 800%). Питання Delo.UA про плани по виходу на встановлені регулятором рівні у банку залишили без відповіді.

Українська "дочка" Сбербанку Росії порушила ті ж нормативи: Н2 знизився до 4,89%, тоді як повинен бути не менше 10%, Н7 при нормі до 25% склав 77,88%, а Н8, який не повинен перевищувати 800%, відлетів до 1 743,99%.

На питання Delo.UA банк відреагував стримано: "За результатами діагностики (стрес-тестування найбільших банків) буде проведено розрахунок показників необхідного капіталу для кожного банку Відповідно, капітал дочірнього банку Ощадбанку Росії буде відновлений до необхідного, за даними НБУ, рівня.".

ВТБ Банк порушив Н2 (показник опустився до 8,27%) і перевищив Н7, довівши його до 65,39%. У банку не прокоментували плани по поверненню до встановленим рівням.

З фінустанов з українським капіталом більш ніж один норматив порушений у ПУМБу та банку "Фінанси та Кредит". ПУМБ, наприклад, значно перевищив норматив максимальних кредитів инсайдеру, вийшовши за підсумками кварталу на 21,76% при нормі 5%.

Голова правління банку Сергій Черненко пояснив, що ПУМБ вже погодив з НБУ графік виходу з цієї заборгованості і повинен повернутися до нормативних значень до кінця 2016 року.

"Фінанси і кредит" порушив Н2 (7,39% при нормі 10%) і Н7 (43,16% при нормі не більше 25%). Як повідомили в банку, 29 травня акціонери будуть розглядати питання про збільшення статутного капіталу, що має привести до поліпшення економічних нормативів.

Нацбанк зважаючи масового порушення нормативів вирішив дати банкам перепочинок і прийняв постанову, згідно з яким до фінустанов не застосовуються санкції за порушення цих нормативів, якщо вони виникли з причини девальвації гривні. Пільговий період буде діяти до 1 січня 2019 року.

У той же час вже до середини другого кварталу можуть стати відомі результати проведеного зараз стрес-тесту найбільших банків, в результаті чого буде визначена необхідна сума докапіталізації перших шістнадцяти українських банків.

Але банки вирішили не чекати "стусана" від Нацбанку і вже зараз добирають необхідний капітал. Наприклад, Промінвестбанк в квітні оголосив про збільшення статутного капіталу на 9,2 млрд грн, ЮніКредит Банк про нарощування його на $ 500 млн до кінця року ", Фінанси і кредит" в березні вже додав в капітал 616 400 000 грн, ВТБ Банк докапіталізувати на 4,2 млрд гривень, а ПриватБанк збільшив статутний капітал на 1 млрд грн.