Курс продажу долара на міжбанківському ринку України досяг показника 26,46, буквально за кілька днів різко влетівши від відміток 26,10-26,12. Якби все це відбувалося у холодні зимові дні, ніхто б не здивувався - до девальвації гривні кожної зими ми вже звикли. Але ми як би перебуваємо в середині ревальваційного, весняно-літнього циклу і по всьому параметричним даними повинні спостерігати зміцнення гривні та поповнення резервів Нацбанку настільки необхідною валютою. Ще на початку року ми попереджали, що нинішній ревальваційний цикл буде значно анемічний, ніж рік тому. По всій видимості, саме так і буде, враховуючи, що не дивлячись на бадьорі заяви НБУ про те, що базові фінансові ризики практично мінімізовані і розвитку ринку капіталу заважають лише юридичні ризики, насправді, негативні чинники у вигляді девальваційний-інфляційних очікувань населення та бізнесу нікуди не поділися, про що свідчить і досить жорстка монетарна політика Нацбанку. Підтвердження цьому - рівень облікової ставки до 17% і запевнення регулятора про те, що ніякого монетарного пом'якшення в поточному році не буде. У той же час, про ймовірність посилення говорилося неодноразово, інформує Ukr.Media економіка і політика.

На цьому тлі вельми несподівано виглядало рішення НБУ змінити норматив відкритої довгої валютної позиції комерційних банків. Трохи про дефініції. Валютна позиція банку - це співвідношення активів і зобов'язань банку, розраховане по кожній іноземній валюті та банківського металу. Якщо вимоги банку та його зобов'язання, наприклад, в доларах США, збігаються - валютна позиція вважається закритою. Для наочності: банк залучив депозит на $100 мільйонів і видав кредит на ті ж $100 мільйонів. В цьому випадку, його валютна позиція закрита. Але так буває не завжди. Найчастіше активи і пасиви банку формуються в різній структурі валют. Банк може залучити депозит на $100 мільйонів, але валютні кредити клієнтам не потрібні, а навпаки, є потреба у гривневому кредитуванні. Тоді банк продає частину валюти та за отриману гривню кредитує юридичних та фізичних осіб. В такому разі, його зобов'язання і активи в доларах вже не збігаються: сума зобов'язань банку в іноземній валюті перевищує розмір його вимог. Це називається відкриттям валютної позиції. А даний, конкретний випадок - короткою відкритою валютною позицією, коли зобов'язання в окремо взятій валюті перевищують розмір вимог.

Але в умовах вітчизняного ринку капіталу, ситуація часто буває протилежною. Валютні депозити зараз практично ніхто не розміщує: ризики введення адміністративних обмежень на їх видачу досі великі і вони ні в якій мірі не компенсуються тими 2%, які можуть запропонувати в надійному банку. Тому банки формують свої зобов'язання в національній валюті - гривні, а в разі необхідності надати валютний кредит своїм клієнтам - купують валюту на міжбанку. В цьому випадку, розмір зобов'язань банку в іноземній валюті буде менше його прав вимог. Таку ситуацію називають відкритої довгої валютної позицією.

Вже після короткого ознайомлення з термінологією, стає зрозуміло, що відкрита позиція - це одночасно і джерело для валютних спекуляцій банків та їх арбітражу на валютних операціях, і в рівній мірі - постійне джерело валютних ризиків у разі зміни курсу національної валюти в ту або іншу сторону.

Якщо відкрита валютна позиція коротка - то банк несе ризики за умови девальвації гривні: адже для компенсації валютних зобов'язань, не можна буде зібрати аналогічну суму в портфелі активів і частина тих же доларів для задоволення вимог кредиторів доведеться докуповувати за гривні, а курс вже не той і гривень буде потрібно значно більше.

При довгої відкритої валютної позиції, банк несе ризики в разі зміцнення гривні. Тут ситуація діаметрально протилежна: активи у валюті перевищують зобов'язання, означає для повернення частини гривневих пасивів доведеться продати певну частку валютних активів, а курс гривні, як ми пам'ятаємо, в даній ситуації зміцнився, тобто для отримання шуканої суми в гривні, доведеться продати більше валюти.

Норматив відкритої позиції встановлюється у відсотках до регулятивного капіталу. У випадку, коли ситуація на валютному ринку відрізняється підвищеною волатильністю і турбулентністю курсу, НБУ пов'язує спекулятивні апетити банків, знижуючи даний індикатор до мінімуму. До недавнього часу норматив довгої відкритої позиції становив 1%. А норматив короткої - 10%. Таким чином, НБУ як би стимулював банки формувати більше валютних пасивів, ніж валютних активів. Крім того, тут грав свою роль і фактор зниження спекулятивної активності банків на міжбанківському валютному ринку. Адже оперувати коштами клієнтів - це одне, а купувати валюту "на позицію" - зовсім інше. У першому випадку, банки забезпечують валютні операції економічних агентів реального сектора економіки, у другому - здійснюють чистий часовий валютний арбітраж.

З 01 травня 2018-го норматив довгої відкритої валютної позиції був збільшений до 3%, а короткою - навпаки зменшено до 8%. За оцінками НБУ, дане нормативне рух на зустрічних курсах не вплинуло на стан валютного ринку. Так, середньоденні обсяги продажу валюти банками "з позиції" збільшилися з $7,6 мільйонів (квітень) до $10 мільйонів у травні. На думку регулятора, дане зростання зіграв свою позитивну роль у згладжуванні курсових коливань на тлі збільшення обсягів ринку безготівкової валюти. Керуючись цими міркуваннями, Нацбанк прийняв рішення вирівняти нормативи відкритої валютної позиції, встановивши так зване "дзеркало": 5% по довгій і 5% по короткій. У першому випадку, індикатор було збільшено з 3%, у другому - зменшено до 8%. На даний момент регулятивний капітал банків становить 159 млрд грн, тобто мова йде про 8 млрд грн "на позицію", або $305 мільйонів. Багато це чи мало? Ця сума відповідає середнім обсягом продажу валюти на міжбанку, так що для арбітражу в 1-2 дні цілком достатньо, щоб розгойдати ринок чисто спекулятивними інтервенціями.

Як показали події на міжбанку в червні, подібні дії регулятора були явно передчасними, хоча, ситуація на валютному ринку все ще під контролем і центральному банку вдається збивати курсові "горби": на останніх торгових сесіях було зафіксовано зміцнення гривні, хоча їй поки так і не вдалося вийти на втрачені раніше рубежі.

Джерело: НБУ

У 2017 році ми спостерігали більш пологий схил ревальвації гривні: вона плавно рухалася з позначки 27,72 (середина січня) до 25,45 в кінці серпня. За підсумками минулого року, гривня зміцнилася на 5%, якщо брати крайні курсові точки, а не середні показники. В цьому році, ми спостерігаємо вже не "пологий схил", а якусь параболу, коли курс різко почав зміцнюватися з позначки 28,87 в кінці січня і досягнувши максимальних позицій по зміцненню в березні - травні, почав формувати тенденцію на розворот в червні. Як показують результати торгів, починаючи з другої половини червня вимальовується чітка тенденція на початок формування мікроциклу девальвації. Наскільки він буде тривалим - залежить від НБУ, адже в разі його розростання, економіка позбудеться короткочасної річної курсової перепочинку, а регулятор не зможе поповнити свої резерви перед осіннім девальваційним циклом.

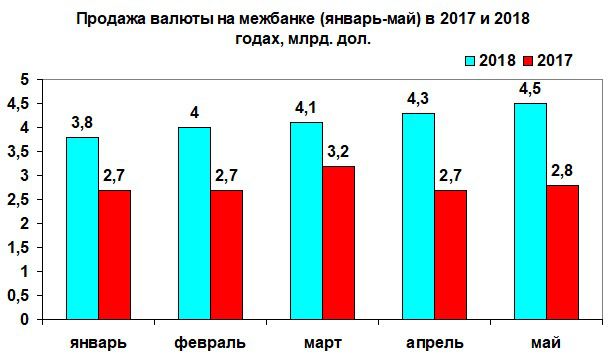

У 2018 році (січень-травень) обсяги продажу валюти на міжбанку істотно зросли (якщо порівнювати з аналогічним періодом минулого року). Всього за вказані місяці було продано безготівкової валюти на $20,7 млрд. в той час як за січень - травень 2017-го - $14,1 млрд або на 47% менше. Цьому сприяє як збільшення експорту (зростання обов'язкових продажу валюти експортерами, хоча цей норматив був знижений з 65% до 50%), так і зростання імпорту (збільшення попиту на валюту).

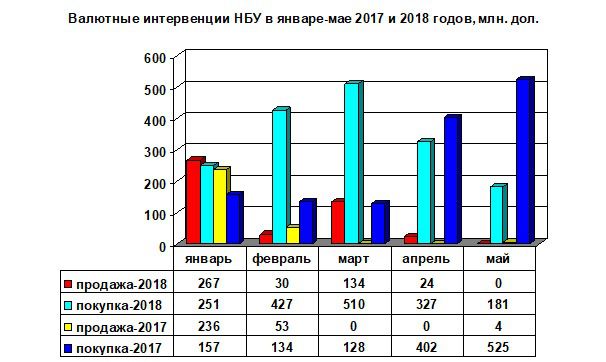

Що стосується інтервенцій НБУ, за вказаний період 2017-го він купив 1,346 млрд, а продав 0,293 млрд. В цьому році дані показники склали 1,696 млрд і 0,455 млрд відповідно. Чисте сальдо інтервенцій НБУ на міжбанку в минулому році - 1,053 млрд, а в нинішньому - 1,241 (січень -травень). Зростання на 18% явно не відповідає динаміці збільшення загальних параметрів міжбанку. Можна зробити невтішний висновок - на зростаючих обсягах валютного ринку, можливості НБУ поповнювати свої резерви звужуються (якщо брати не абсолютні, а відносні величини). Основна причина - динаміка відновлення імпорту внаслідок пожвавлення внутрішнього споживання та капітальних інвестицій випереджає темпи зростання нашого експорту.

Крім того, у другому кварталі з'явилася і ще одна небезпечна тенденція: відтік так званих "гарячих інвестицій". У лютому цього року, з допомогою збільшення облікової ставки до 17%, НБ та Мінфіну вдалося розігріти спекулятивний ажіотаж на ринку держоблігацій внутрішньої позики, дохідність яких зросла з 16% у січні до 17% у березні, при цьому обсяги розміщення ОВДП у січні-лютому 2018-го склали майже 18 млрд грн, половину з яких викупили нерезиденти. Як правило, облігації купувалися з трьох - і шестимісячних терміном обігу. На даний момент, з приблизно $500 мільйонів "гарячих інвестицій", з країни вже пішло більше $200 мільйонів. Відбувалося це в травні під впливом негативної інформації, яка надходила з ринків країн, що розвиваються, і сигналізувала про наближення нового витка глобальної кризи, який може бути спровокований міжнародними торговельними війнами і ситуацією на борговому секторі emerging markets (ринків).

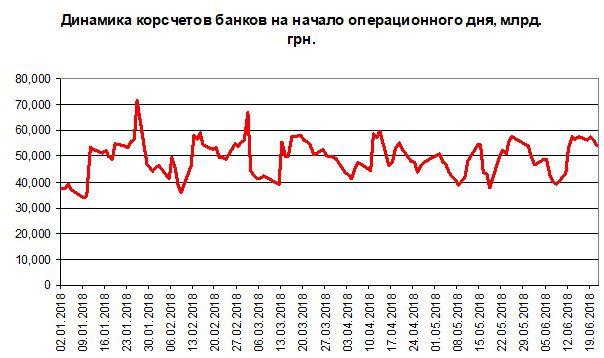

Динаміка коррахунків комерційних банків сигналізує про те, що підстав для глибокої девальвації поки немає, але зростання залишків буде сприяти ослабленню курсу нацвалюти. Для формування стійкого ревальваційного тренда, даний індикатор не повинен перевищувати 50 млрд грн (залишки на кореспондентських рахунках на початок операційного дня). При їх коливання в інтервалі від 50 до 60 млрд грн - підстав для зміцнення гривні не буде, а при зростанні більше 60 млрд - виникне загроза глибокого "поділа". При цьому, навіть у НБУ вже зрозуміли, що можливість використання такого монетарного інструменту як депозитний сертифікат без нанесення шкоди кредитування реального сектора економіки та впливу на індекс інфляції - вельми обмежена. І якщо у минулі роки, цей монетарний "волюнтаризм" приносив свої плоди, то в даний час, сила "фінансового тертя" у вигляді нарахованих відсотків, почала поступово роз'їдати лише здається ідеальним монетарний механізм.

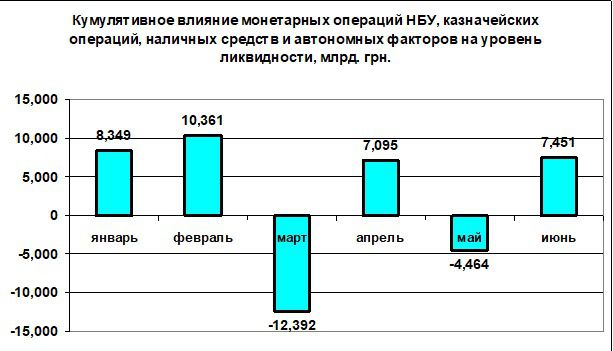

Якщо підсумувати вплив на ринок ліквідності монетарних інструментів НБУ (постійних та тендерних), а також казначейських операцій, готівкових коштів і автономних факторів, то ми побачимо, що нам поки що далеко до тієї ідеальної моделі управління ринком ліквідності, коли приплив ресурсів через систему казначейства абсорбується з допомогою мобілізаційних операцій НБУ і навпаки - вливання ліквідності в систему з боку Нацбанку утилізується казначейством. Починаючи з червня цього року динаміка ліквідності, "запущеній" в систему Нацбанком і казначейством, знаходиться переважно в позитивній зоні, що свідчить про те, що ні мобілізаційні інструменти, НБУ, ні інструменти залучення Мінфіну вже не дають того ефекту, як раніше. За червень 2018-го кумулятивний вплив інструментів НБУ та казначейства по регулюванню рівня ліквідності склало 7,451 млрд грн, тоді як у травні цей показник був в мінусі: - 4,464 млрд грн. Цілком ймовірно, що перший літній місяць червень перевищить показники першого зимового місяця - січня і сума влите в систему ліквідності досягне 10 млрд грн, якщо звичайно наші державні інституції не почнуть діяти скоординовано і синхронізувати пікові вливання ліквідності на ринок. Крім того, потрібно терміново запускати компенсаційні механізми, які зможуть перекрити почався відтік спекулятивного капіталу і можлива втеча капіталу "еліт".

Підсумуємо, що наразі перед НБУ стоїть більш просте завдання по курсовому вирівнюванню, але в умовах більшої інструментальної обмеженості, ніж це було на початку року. Адже "гарячих інвестицій" нерезидентів вже не буде і навіть настільки високі ставки дохідності ОВДП перестають покривати базові ризики. Крім того, зростання облікової ставки звузив монетарні можливості застосування депозитних сертифікатів - адже за ним потрібно нараховувати чималі відсотки. А діапазон для агресивного зростання базової ставки регулятора у нинішньої макроекономічної парадигмі майже вичерпаний. Що ще раз свідчить про те, що лише тісна взаємодія Мінфіну і НБУ може хоч якось вирівняти курсову "криву". Якщо "парабола" нинішнього курсового циклу в найближчі дні не перейде в "пологий схил" зміцнення гривні, річний ревальваційний період можна буде вважати закінченим і до вересня поточного року ми підійдемо з валютними резервами нижче $18 млрд і курсом рухається до 27. А з настільки низьких стартових позицій ми ще не починали черговий осінній цикл девальвації. Тим більше, з урахуванням найближчих виплат за зовнішнім боргом, програми співпраці з МВФ на паузі і політичної турбулентності.

Хоча збільшення нормативу відкритої довгої валютної позиції може свідчити і про інше: у НБУ вже знають про реальну ситуацію і намагаються таким чином хоча б частково нівелювати курсові ризики в банківському секторі, давши банкам можливість заробляти на валютних гойдалках. А значить при вирішенні дилеми у вигляді курсової стабільності і прибутковості банківської системи, вибір може бути зроблений не на користь гривні.